ABN Amro, ASR en Zwitserleven mogen tevreden zijn: drie belangrijke woekerpoliszaken pakten positief uit voor de verzekeraars.

Dat blijkt uit een uitspraak van de Commissie van Beroep van het Kifid afgelopen maandagavond. Onder meer De Telegraaf en het FD berichten hierover.

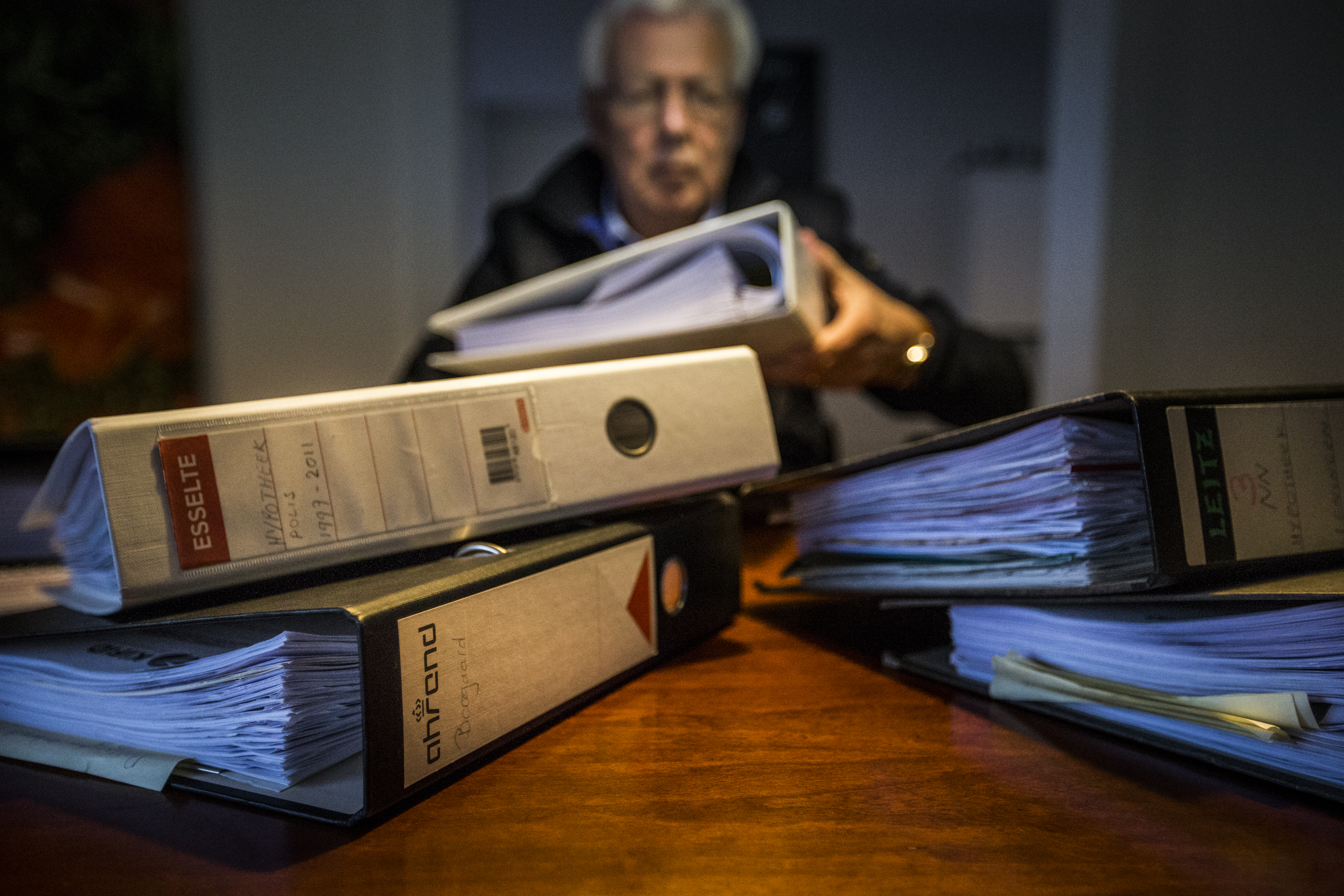

De drie partijen verkochten in het verleden beleggingsverzekeringen, die ook wel woekerpolissen worden genoemd vanwege de hoge verborgen kosten. De partijen mogen in hun handjes klappen, want afgelopen juni kreeg Nationale-Nederlanden in een soortgelijke zaak over de informatieplicht ongelijk.

Tekort geschoten bij informatieplicht

De uitspraak van maandag betrof drie in 1999 verkochte beleggingsverzekeringen van individuele klanten. Eerder al gingen de consumenten in beroep tegen een uitspraak van de Geschillencommissie van het Kifid. Ook hierbij was de vraag of de verzekeraars voldoende informatie had verstrekt.

Bij de Commissie van Beroep bleek dat er een en ander schortte aan de informatie van de partijen. Volgens het Kifid waren klanten onvoldoende geïnformeerd over de verschillende kosten en de invloed daarvan op het mogelijke beleggingsresultaat bij ASR en ABN Amro. Bij laatstgenoemde ontbraken ook voorbeeldkapitalen, de hoogte van de beheerskosten en een gedeelte over het risico van beleggen in de offerte. Er werd ook niet een verband tussen rendementen en kosten getoond.

Een tik op de vingers dus, maar de conclusies die het Kifid daaraan verbindt zijn niet eenduidig.

Omdat ABN in de offerte "uiterst summiere" informatie over de kostenopbouw gaf, moet het de beheerkosten van 1,6 procent met terugwerkende kracht in de polis van klanten storten.

Geen schadevergoeding

Van een schadevergoeding is bij de verzekeraars geen sprake. Volgens de Commissie van Beroep is het "niet aannemelijk is dat de consument bij voldoende informatie een andere keuze had gemaakt". Het Kifid oordeelt dat het kostenpercentage bij een ander type beleggingsverzekering met een zelfde betalingsverplichting niet of nauwelijks anders zou zijn.

Zwitserleven voldeed aan de informatieplicht, maar schoot tekort in zijn uitleg over het hefboomeffect (lager rendement is hogere overlijdensrisicopremie). Ook hier geen schadevergoeding, de Commissie oordeelde maandag dat Zwitserleven in 2010 de consument al voldoende heeft gecompenseerd.

Doordat dergelijke polissen gelijkende voorwaarden vaak tienduizenden keren zijn verkocht, kunnen verplichte schadevergoedingen een duur grapje worden voor de verzekeraars. Dit soort uitspraken zorgen vaak voor meer claims en grotere kostenposten van andere gedupeerde klanten.

LEES OOK: Op 1 januari 2018 gaat de pensioenleeftijd naar 68 jaar: dit kost het als je eerder wil stoppen